No ramo dos investimentos o pensamento do investidor deve estar em obter resultados consistentes no longo prazo, com o entendimento de que analogamente estamos em uma maratona e não em uma disputa de 100 metros rasos. Afinal de contas, nas finanças, o tempo é rei, e ele será o fator de multiplicação exponencial dos ativos, M=C (1+i)^t.

Em um dos clássicos do investimento, no livro “Investindo em ações no longo prazo” por Jeremy J. Siegel, são apresentadas algumas estatísticas muito interessantes acerca do comportamento das classes de ativos no mercado dos EUA ao longo de 210 anos (1802 – 2012).

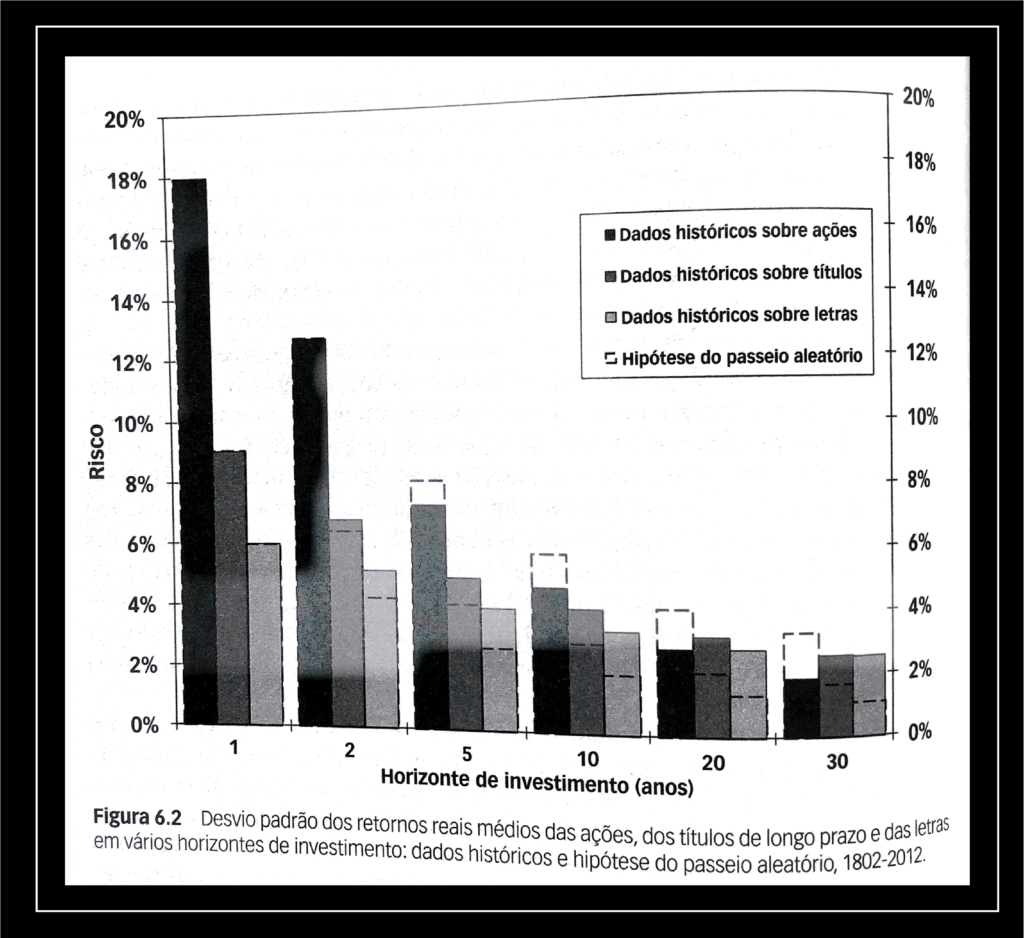

É válido destacar o estudo sobre o desvio padrão dos retornos reais anuais médios, em amostra no período de mais de 200 anos no mercado dos EUA, no qual é apresentado o risco ou desvio padrão, que é a medida de risco utilizada na teoria de carteiras e modelos de alocação de ativos, para investimento em ações, títulos do governo de longo prazo e letras financeiras. Podendo ser visualizado na figura abaixo:

O interessante desse estudo é que ele nos apresenta um resultado que podemos até dizer que para muitos é inesperado. O que ocorre é que o consenso acerca da volatilidade é de que as ações representam a classe de ativos com mais volatilidade dentre as demais. O que em uma perspectiva de horizonte de curto prazo, de 0 a 10 anos, é verdade. No entanto, assim que o horizonte se estende para 15 e 20 anos, as ações se tornam menos arriscadas do que os títulos. E em períodos acima de 30 anos, o desvio padrão do retorno de uma carteira de ações é menor do que o desvio padrão dos títulos ou letras.

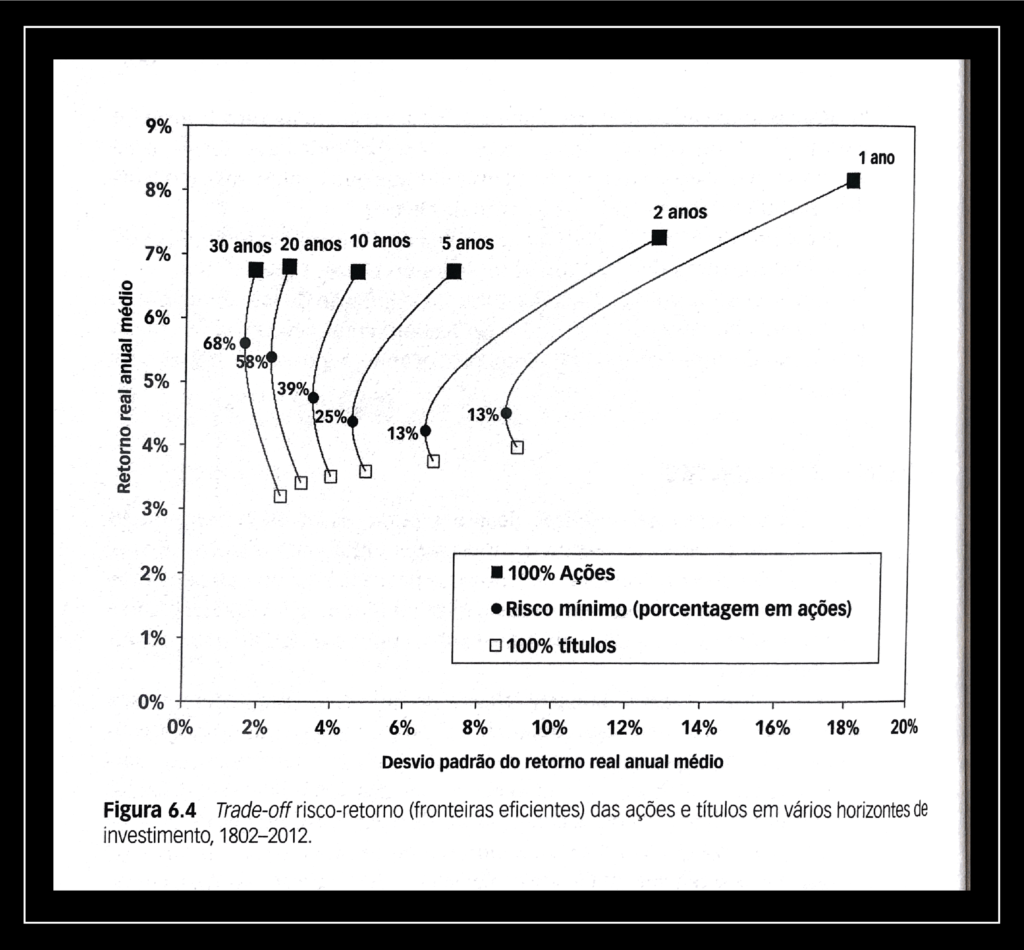

Em outro estudo, no mesmo livro, é apresentado a fronteira eficiente para composição de uma carteira ótima de investimento considerando o risco dado o retorno esperado. Podendo ser visualizado na figura abaixo:

Veja que a matriz exibe os riscos e retornos que procedem da mudança de proporção de ações e títulos em uma carteira ao longo de vários horizontes de investimento que variam de 1 a 30 anos, com base em 210 anos de dados históricos do mercado dos EUA.

A interpretação dessa figura é a seguinte, a alocação que obtém o risco mínimo é uma função do horizonte de investimento do investidor. Os investidores com horizonte de um e dois anos que estão procurando minimizar o risco devem manter quase que toda carteira em títulos (menor volatilidade). A partir de um horizonte de cinco anos, a alocação de ações sobe para 25% na carteira de risco mínimo e aumenta para 39% quando o investidor tem um horizonte dez anos. Já em horizontes de 20 anos, a carteira de risco mínimo tem mais de 50% de ações e, em um horizonte de 30 anos, 68%.

A demonstração desses estudos permite ao investidor compreender mais claramente a importância da definição do seu horizonte de investimento para melhor composição na alocação de ativos.

E o foco dos investidores de longo prazo deve ser o aumento do poder aquisitivo de seu investimento, isto é, a criação de riqueza ajustada aos efeitos da inflação.

“A história demonstra convincentemente que as ações foram e continuarão a ser o melhor investimento para todos aqueles que estão em busca de ganhos de longo prazo”.

Jeremy J. Siegel